ニュースサイトでも注目されていた、絶対仕事辞めるマン様がついに億り人を達成されていました。

ワシとほぼ同世代じゃのにどうして差がついたのじゃ

だよね

絶対仕事辞めるマン様は、統計を使ったFIREシミュレーション記事などもお書きであり、それを踏まえての余裕を持って1億円達成のようです。

しかしながら

1億円貯まる頃にはじじいじゃのぉ

もうすでに立派なじじいだよね

1億円貯まるまで働ける気がしないため、それ以下でなんとかならないか皮算用してみます。

前提条件

FIREの「4%ルール」は、バックデータとともに、「SP500の平均リターン7%」「インフレ率3%」が考慮されていたかと思います。(「ウォールストリートのランダム・ウォーカー」の12版あたりでは違う数字が出ていたかと思います)

1.利回りは定額とする

絶対仕事辞めるマン様も「社畜がインデックス投資で資産を築く」様も言及されていますが、いまからX年後に現時点での想定どおりの結果が得られる可能性はそれほど高くありません。

が、そういう未来があることにしておきます。計算が面倒なので。

2.インフレ率も定額とする

日本の低迷理由は氷河期が成人して以来、インフレにならなかったことも一因と言われます。

インフレ率は一定になるはずはなく、去年一昨年の欧米のようなぶっ飛んだ状況が起こる可能性もあるのですが、中央銀行さんが頑張って一定にしてくれているものとします。計算が面倒なので。

FIRE開始直後に資産が減ると

恐ろしく不利になることは絶対仕事辞めるマンさんが説明されています。

3.家賃はFIRE時価値で3.5万円以内、年間50万円とする

とにかく家賃が安い杵築市以外でも選択肢が出来る価格帯ではないでしょうか。さすがに東京は無理ですし、さいたま南部も厳しいので今の生活は維持できないこと前提です。安いアパートを買ってしまうという方法もありますが、今は考えないでおきます。計算が面倒なので。

4.年金は年間20万円払うけど、払われないものとする

まあアテにすなひどすぎる……

FIRE初年度と翌年度は厚生年金の任意継続がガッツリ取られますが、退職金と相殺することにしておきます。計算が面倒なので。

5.利益への課税額は30%とする

コロナの間にばらまいたり、国中のインフラがボロボロという事情がある一方で、労働による所得税を払わずFIREしたいという不埒な国民がいます。私のことです。

新NISAが始まった訳ですが、圧倒的第多数は新NISA内に金融資産を収めることが可能な一方で、これをはみ出す金融資産については無事に済むはずはないと考えておいたほうが安全です。

普通に考えると、段階を踏んでから上げるかと思いますが、FIRE開始時には既に30%になっているものとします。復興特別所得税や税率が30%以上になることも考えないでおきます。計算が面倒なので。

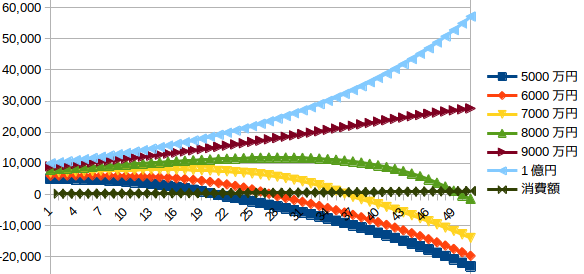

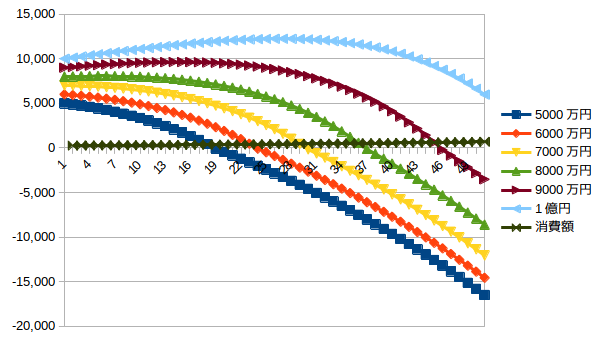

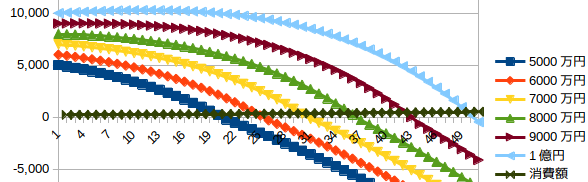

利回り7%、インフレ率3%の場合

SP500実績を上回るアクティブファンドがあったり、NASDAQ100を使うなどいろいろな方法がありますが、まずはFIRE試算で良く使われる利回りとインフレ率で考えてみます。

当初年間消費額250万円

生活費10万円✕12ヶ月、家賃50万円、年金20万円、使途自由60万円とします。

このインフレ率の場合、最初の30年間で1.2億円が必要になります。そこからの20年でさらに1.8億円が必要となり、50年生存のためには3億円が必要となります。

高度成長時期はこれよりインフレ率が高くても定年は55歳でした。高齢化した社会でこの状況は受け入れられそうもない気もしますが。

当初資産額が9000万円であれば、資産額が失速せず増え続けます。(計算上は)

当初資産額が8000万円だと、途中までは資産を維持しますが42年目あたりで元本を下回ります。ただ49年目まではプラスです。

当初年間消費額240万円

生活費10万円✕12ヶ月、家賃50万円、年金20万円、使途自由50万円とします。月ごとの額が端数になるには目をつぶります。

わずか年間10万円相当額で、かなり結果が変わることになりました。

この結果では、当初8000万円あった場合に50年目まで元本が維持されます。

47年目には物価が4倍になっているので、価値は……です。

当初資産が7000万円であっても、43年目まで資産がマイナスになりません。

当初年間消費額210万円

絶対仕事辞めるマン様が検証されていた、「月17万円生活」にインフレを加味し、フルインベストした場合で検討します。 17万円には家賃が含まれていたので、年金だけ考慮します。

このシミュレーションでは、7000万円でも資産が維持されることになります。(当初消費額211万円でも49年目まで額面7000万円を維持します)

当初資産が6000万円でも、40年目まではプラスで推移します。

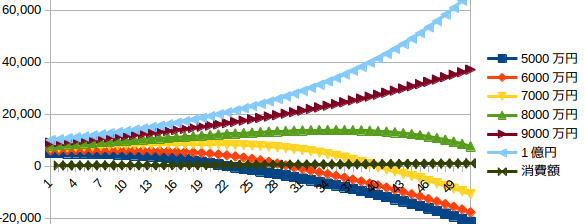

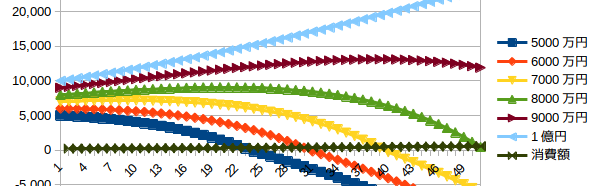

利回り5%、インフレ率2%の場合

インフレ率3%というアメリカ並の数値を考えてみましたが、このインフレ率が継続した場合24年で物価が倍になります。マクドナルドのフィレオフィッシュのように、24年で倍以上の値段となった商品も存在しますが、所得はむしろ減っています。

いまの日銀が前提にするように、インフレ率にスライドした賃上げが行われる可能性もありますが、今後の労働市場への参入状況を考えると、賃上げの恩恵に与れない層が相当多数となるため、ある程度マイルドなインフレとなる可能性もあります。

さらに、昨年から日経平均が1.5倍程度となっているので忘れがちですが、ここまで株の動きが良すぎることは異常ですので、その反動もあるはずです。

ベアに張って●百万飛ばしました

年明けてからも0.5百万……

インフレしたら、大した額じゃなくなるよ

なので、インフレ率を現在のFRBターゲットである2%、利回りを低めの5%としてみます。

当初年間消費額250万円

当初資産額が8000万円の場合、当初の20年程度はそれほど額面が減らないことになります。

その後、加速度的にインフレに負けて、36年目で力尽きます。

当初年間消費額210万円

「月17万円生活」のレベルで生活を維持した場合、当初資金が6000万円で30年、7000万円で39年までプラスは維持できることになります。(机上の空論上は)

1億円あれば青天井です。

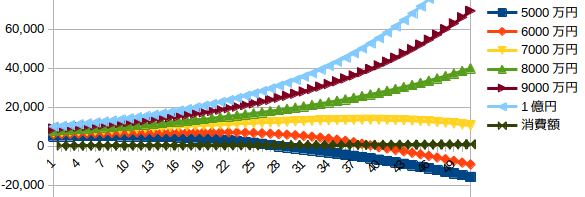

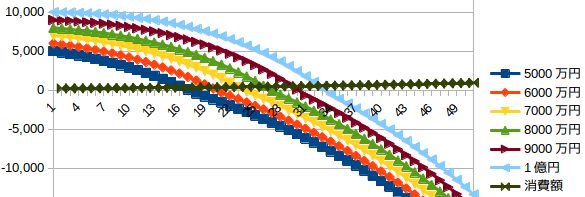

保守的な想定

投資の利回りが芳しくなく、インフレが進んだ場合を考えるとFIRE時点の生活レベルは年間210万円の一択になります。

利回り4%、インフレ率3%の場合

この利回りならば、現時点(2024年1月)の米国30年債でまかなえます。が、為替は考慮できません。

FIRE開始時点で1億円があったとしても、投資で資産を増やすことはできず、当初資産の差は資産減少の緩和幅になります。

マイナス転換は当初6000万円で20年、8000万円で26年、1億円で33年経過時点です。

株が上がらないともっと悲惨じゃのお

おっと、中国の悪口はそこまでだよ

また、利回り1%だと5000万円で15年、ここから1000万円増えるごとに2年ずつマイナスまでの猶予が増えるだけになります。

GPIF実績の場合

年金は支払われない前提でシミュレーションしていますが、GPIFの実績(2001年以降3.6%)と、スライド想定(賃金上昇率+1.7%=1.8%)をあてはめます。

ワシらの賃金上昇率は年0.1%じゃったのか……

仕事辞めたい時期に上がる方向だとか

完全に損した世代だよね

1億円あれば20年目まで額面を維持します。8000万円では資産は減る一方ですが、30年経過しても3000万円はあることになります。

インフレ率が低すぎたから上げようとしてるんだよね

なので、このシミュレーションにはあまり意味がなかったりします。

結論

・インフレを考えるとLEAN FIRE(FIRE時で年間200万円程度の生活レベル)が大前提 ・インフレ率を考えると、5000万円でFIREはかなり厳しい ・2%でもインフレが続くとほとんどの氷河期世代はヤバい。80歳までの必要額がおひとり様でも億超える可能性がある。生涯賃金は2億強のはずでは ・50歳時点で8000万円あれば、20年程度は生存する可能性が高い (最悪、FIRE時に新発国債で為替リスク受け入れる。日本がインフレすれば一時的に円高後円安の可能性があるので、有利とも不利とも言えない) ・氷河期は給料が安かった上に上がらなかったので、資産形成に不利だった。物価は安かったけど ・未来のことはわからない(じゃあ、シミュレーションの意味ないじゃん)

蓄えなしで引退した人はどうしてるのかの

みんなベアでお金溶かしたりせず

堅実に生きてるんだよ

1億円有った場合の強さと言ったら……